Деньги — самый ликвидный, а проще говоря, самый распространенный товар на планете Земля. Казалось бы, логично предположить, что каждый, ну или хотя бы большинство, должны хоть отдаленно понимать принцип функционирования и методику “производства” этого товара. Это, на удивление, далеко от правды.

Статья подготовлена Тони⚡️. Поддержать проект

Деньги — самый ликвидный, а проще говоря, самый распространенный товар на планете Земля. Казалось бы, логично предположить, что каждый, ну или хотя бы большинство, должны хоть отдаленно понимать принцип функционирования и методику “производства” этого товара. Это, на удивление, далеко от правды. Я надеюсь, что данное эссе поможет тебе, дорогой читатель, разобраться в этом невероятно важном вопросе и соответствующим образом построить собственный план дальнейших действий и финансовую стратегию, ведь в свете последних экономических событий начеку быть не только стоит, но и необходимо.

Мы остановимся на следующих основных вопросах, ответы на которые помогут понять, что же на самом деле такое эти деньги:

- Почему большинство не задумывается над этим вопросом.

- Почему это важно.

- Что такое деньги (средство сбережения, средство обмена, единица измерения).

- Что такое валюты (средство обмена, единица измерения), в чем разница.

- Краткая история (бартер -> чеканные монеты -> фиат -> Биткоин).

- Ассиметричность.

- Сетевые эффекты Биткоина.

- Биткоин = Деньги.

Почему большинство не задумывается над этим вопросом #

Деньги — один из тех самых товаров, с которыми мы начинаем взаимодействовать с самого детства. Тем не менее, многие из нас проживают всю жизнь, так и не придя к пониманию истинной сути денег. Я считаю, что основной причиной тому является нежелание задать правильный вопрос, но есть и другие причины:

- С детства нам предоставляют неверную интерпретацию понятия денег. Ты просишь денег на жвачку, а тебе дают доллар, гривну или рубль.

- Сами родители, учителя и даже профессоры в экономических вузах, может и изучали этот феномен, но, судя по моему опыту, количество людей, задумывающихся над этим изо дня в день является мизерным.

- Мы живём во времена “кейнсианской” экономики, ставящей долг и “управление” денежными массами во главу угла. Так называемая экономическая верхушка, 12 человек у руля ЕЦБ априори не могут принять более взвешенное решение, чем миллиарды участников свободного рынка. Вот отрывок интервью, где Хайек высказывает свое мнение о Кейнсе, как об экономисте. Лауреат Нобелевской премии по экономике, Фридрих Хайек, утверждал, что только свободные рынки, где люди принимают отдельные решения в своих личных интересах, могут вырабатывать информацию, необходимую для разумного координирования общественного поведения.

- Задуматься о деньгах среднестатистического человека заставить может разве что глобальный финансовый кризис: подумайте о гражданах Зимбабве, Венесуэлы, не нужно далеко ходить, вспомните (кто может) Украину в начале 90-х.

- Глобальные мировые кризисы случаются так редко, что один и тот же человек обычно не становится свидетелем двух из них за свою жизнь. В 1857 году промышленность упала на ~30%; в 1929-33 гг. промышленность упала на 46%, ценные бумаги — на 87%. 21-му веку пока нечего предложить. Многие считают, что 2000 или 2008 были глобальными, но это не так: глобальный экономический кризис еще не созрел.

- Так называемая “финансовая верхушка” намеренно использует сложные термины типа “деривативы”, “количественное смягчение”, “свопы” и т.п., отбивая тем самым охоту у “непросвещенных” людей лезть в этот мрак. На самом деле, все не так и сложно, нужно просто найти хороший источник, доступным языком объясняющий механизм работы экономической машины. Рэй Далио отлично справился с задачей пояснения того, как работает современная, основанная на Кейнсианской теории, экономическая машина (обязательное к просмотру видео, которое займет всего лишь 30 минут вашего времени), а Майк Малони доступным и подробнейшим образом пояснил почему эта система обречена на провал (настоятельно рекомендую посмотреть все эпизоды, опустив лишь беседу Майка с основателем Hedera Hashgraph).

Почему это важно #

Деньги — это инструмент. Инструмент, способствующий торговле.

Как и в случае с любым другим инструментом, будь то утюг, тостер или автомобиль, абсолютное незнание принципов его работы приводит к повышению шансов на неправильное его использование.

В случае с неправильным использованием утюга вы можете спалить любимую рубашку. При неверном использовании/управлении собственным капиталом, последствия могут быть гораздо более плачевными. Причем, даже не обязательно сиюминутными, как, например, банкротство, а продолжающимися годами или даже десятилетиями и, на первый взгляд, незаметными. Пугает то, что если вдуматься и пересчитать, сколько денег из вашей “копилки” высосали банки, правительства, те же самые продуктовые магазины, сумма получается внушительная. Многие влиятельные и богатые люди именно по этой причине заводят финансовых советников. Они приходят к решению, что лучше заплатить фиксированную сумму в год одному человеку или компании, чем регулярно терять неопределенную сумму в силу собственной финансовой безграмотности. Думаю, что далеко не все мои читатели способны выделить сумму на финансового консультанта, поэтому и пишу эту статью.

Что такое деньги (средство сбережения, средство обмена, единица измерения) #

Деньги — это инструмент, основной функцией которого является удовлетворение потребности рынка в организации торговли.

Это определение является контраргументом заявлениям некоторых о том, что Биткоин бесполезен, потому что не имеет, так называемой, внутренней ценности.

Тремя основными функциями, выполняемыми деньгами являются:

- Средство сбережения — деньги должны хорошо хранить собственную ценность, быть устойчивыми к обесцениванию, иначе участники экономической системы не будут заинтересованы в хранении денег для последующего обмена на необходимые товары/услуги.

- Средство обмена — деньги должны быть востребованы как средство обмена: чем больше участников готовы обменять свои ценности/товары/услуги на тот товар, который “хочет” выступать в качестве денег, тем лучшими деньгами является этот товар.

- Единица исчисления — “финальная стадия”, заветная цель любых денег. Когда большинство участников сети использует тот или иной товар в качестве единицы исчисления остальных товаров в экономической системе, это сигнализирует о том, что данный товар “добился успеха” в своем непростом восхождении на экономический олимп.

Чтобы успешно выполнять данные функции, деньги должны обладать следующими качествами:

- Редкость

Лежит в основе ценности денег или, по сути, любого товара. Отсутствие редкости предотвратит товар от обретения и поддержания собственной ценности. При этом существует много редких товаров, не подходящих на роль денег. Причиной тому является отсутствие у этих товаров остальных основных качеств, необходимых для выполнения функции денег.

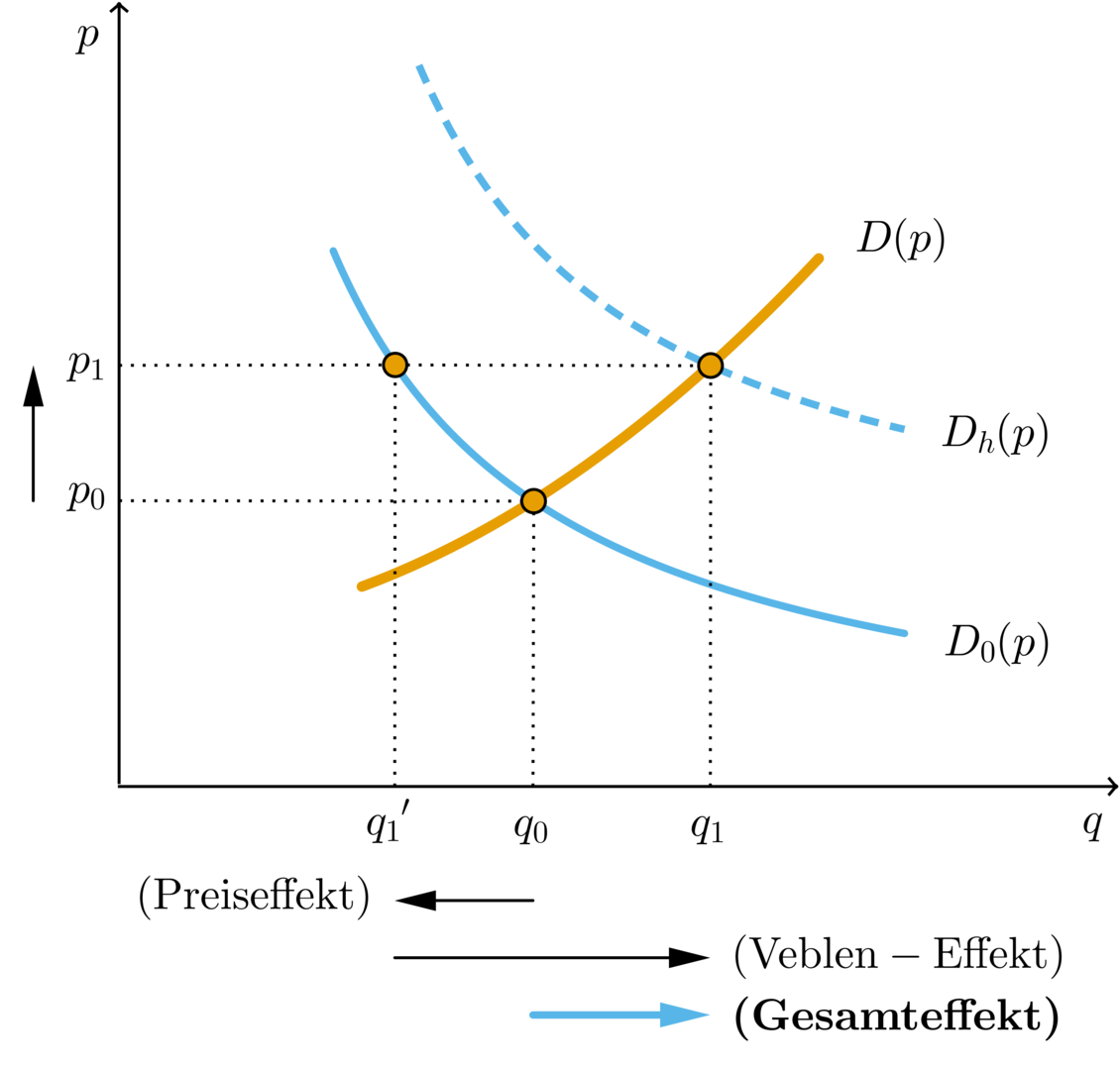

Примерами редких товаров могут выступать бриллианты, золото, автомобили Феррари Энцо и, собственно, биткоин. В то время, как золото относительно успешно (до определенного момента) справлялось с выполнением функции денег, бриллианты и автомобили Феррари, в силу отсутствия остальных необходимых свойств, не могут выступать в качестве денег. Бриллианты и предметы коллекционирования являются, так называемыми, “товарами Веблена”. Мотивом для покупки подобных товаров выступает не объективная потребность в потреблении данного товара или услуги, а субъективное желание продемонстрировать собственные финансовые возможности.

Эффект Веблена на кривых “цена-спрос”. p - цена, q - спрос. Для обычных товаров повышение цены снижает спрос (голубая линия). Товары Веблена движутся по коричневой кривой, длинная стрелка внизу характеризует величину эффекта

- Взаимозаменяемость (Fungibility)

По сути, это идентичность каждой единицы товара каждой другой единице. Это качество имеет более глубокий смысл в контексте Биткоина, но об этом мы, скорее всего, поговорим в следующий раз. Если не углубляться в тему возможности отслеживания транзакций, любой биткоин равен любому другому биткоину (1 BTC = 1 BTC). Отсутствие взаимозаменяемости не позволяет бриллиантам выступать в качестве денег – бриллианты могут иметь разный размер и чистоту, поэтому не каждый бриллиант можно обменять на любой другой.

- Делимость

Все просто: насколько делим тот или иной товар (доллар = 100 центам, биткоин = 100 миллионам сатоши). Это — одна из причин, по которой Центральные Банки не могут перестать печать все больше бумажек. Мировая Экономика растет, я бы даже сказал, раздувается. Все эти торговые объемы должны встречаться равнозначными объемами денег, способных “отсрочить” немедленное употребление. В итоге, плохая делимость выступает в роли одной из (хоть и не главной и не очевидной) причин инфляции.

- Переносимость/Транспортабельность

Опять же, чем проще передать тот или иной товар из пункта А в пункт Б, тем лучше он будет справляться с выполнением функции денег. Перевод в 2013-м году 474 тонн золота из Федерального Резерва США в хранилища ЦБ Германии занял 4 года. Я понимаю, что тут замешана политика, да и сама сумма “немаленькая” ($21,505,380,000) 21 миллиард долларов. На момент написания статьи это приблизительно равно 3,5 миллионам биткоинов и если дать скидку на все политические проволочки, сама транзакция с учетом даже излишнего количества подтверждений (учитывая сумму) не превысит суток.

- Прочность

Физическая прочность, устойчивость к многократной передаче из рук в руки.

В силу перехода общества в цифровой век, это свойство, скорее, отделяет Биткоин от традиционных валют и драгоценных металлов, чем от других электронных способов оплаты. Тут все просто: Биткоин, как и все другие цифровые представители денег, не подлежит износу.

- (Также выделяют единообразность, но с целью упрощения материала, ее можно отнести к подпункту взаимозаменяемости. Еще одно качество — принятие, но оно слишком очевидно и напрямую относится к функции единицы исчисления)

Что такое валюты #

Валюта — это единица измерения денег, используемая для выражения цен товаров и услуг, установления номиналов денежных знаков, осуществления денежных расчётов и определения стоимости (курса) иностранных валют.

В данном случае важна последовательность становления товара в качестве денег. Какие свойства те или иные товары “учатся” выполнять в первую очередь, а какие — после. Исторически при органичном становлении любой денежной единицы, первой ее функцией становится “средство сбережения”.

Валюты же изначально выступали в роли “апгрейда” использовавшихся в течение 5 тысяч лет золота и серебра. Тут важно подчеркнуть одну из причин “краха” серебра в качестве денег: серебро занимало определенную нишу в торговых отношениях в силу своей делимости, в то время, как золото выступало в роли денежного стандарта. Как только общество перешло на систему резервирования, необходимость в серебре сошла на нет. И вот, валюты стали самым привычным средством обмена, но они выполняют лишь две из трёх фундаментальных функций денег, соответственно, фактически не имеют права называться деньгами.

Деньги, используемые в настольной игре “Монополия”. По своим функциям фиатные валюты гораздо ближе к данным средствам обмена, чем к твердым деньгам

Валюты являются лишь средством обмена и единицей измерения, но никак не средством сбережения.

Краткая история денег #

Бартер #

Первым способом обмена товарами и услугами стал бартер. Все об этом слышали. Ты выращивал кур, но частенько тебе нужна была говядина или хлеб. В условиях, когда деньги не были еще изобретены, бартер был единственным инструментом, поддерживающим торговлю. Стороны решали сколько буханок хлеба они готовы отдать за курицу, сколько куриц за овцу и так далее. Основной проблемой бартера является невозможность масштабирования экономики. При бартере каждому из участников необходимо:

Отслеживать все возможные торговые пары (если мы имеем количество торговых пар, равное n, для бартера рынок требует n^2 количество цен);

Добиваться согласия второй стороны принять определенный товар в обмен на собственный (согласитесь, что интересы и потребности двух определенных участников не могут совпадать каждый раз). В экономике эта проблема называется отсутствием двойного совпадения желаний.

Вторую проблему пытались решить путем создания центральных органов. Все участники производственной деятельности предоставляли данной обменной системе свои товары и услуги и впоследствии получали те товары и услуги, которые были необходимы им.

“Величайший эксперимент такого рода проводился и провалился в Советском Союзе. Проводились и более умеренные, более успешные эксперименты, например, в империи Инков. Но большинство обществ придумало куда более простой способ осуществлять обмен среди многих узких специалистов: были изобретены деньги”.

— Юваль Ной Харари, “Sapiens”.

А вот что может показаться удивительным: бартер и по сей день встречается, причем не только в густых джунглях Папуа, но и в странах с недавно развивавшимися или, так сказать, современными экономическими системами. Мы вернемся к этой теме в разделе “Фиат”.

Остров Яп и первые деньги #

Первые упоминания о деньгах ведут к острову Яп. Там люди в качестве денег использовали камни. Интересно то, что многие из этих камней были такими огромными, что передвинуть их было, практически, невозможно. Люди собирались всем племенем и совместно “утверждали” передачу собственности определенного камня от одного участника обмена к другому. Примечательно то, что если все это упростить, Биткоин придерживается той же стратегии. Сами монеты никуда не двигаются (более того, их, по сути, не существует), изменяется лишь запись о правообладании. Потом были бусы, ракушки, и т.п.. Одним из важных моментов истории становления денег стало открытие, которое сделали в средневековье европейцы. Они обнаружили, что жители африканских стран используют в качестве денег обточенные океаном стекла. Европейцы обладали технологией производства стекла и без особых усилий привозили буквально горы так называемых денег в страну, обменивая их на все, “что не попадя”, включая и рабов. Естественно, экономики этих стран были разрушены. Где-то здесь значимость редкости и принимает более четкие очертания.

Когда ценность можно подделать — стеклянные бусины, изготовленные в Венеции в 16-17 веке, найденные в Мали, Африка. Такие бусины были очень популярны везде, где европейские колонисты сталкивались с неолитической или охотничье-собирательской культурой. (из эссе “Раскошеливаемся” Ника Сабо)

Золото #

Золото выполняло функцию денег на протяжении около пяти тысяч лет. Вопреки общепринятому заблуждению, ценность золота происходит не от его использования в качестве украшений или в электронике в наши дни. Золото обрело добавочную стоимость за счет так называемого ажио. Это произошло благодаря “согласию” большинства переплачивать за товар в силу его успешности в роли денег. Это, по сути, обыкновенное соотношение спроса и предложения. Люди видят, что золото в силу своей редкости (а точнее, сложности значительного увеличения добычи из-за природных факторов и, как следствие, низкого уровня инфляции/разбавления запаса потоком) пользуется определенным спросом. Поэтому они готовы платить за данный товар, не собираясь его при этом применять никаким способом, кроме как в качестве средства сбережения ценности.

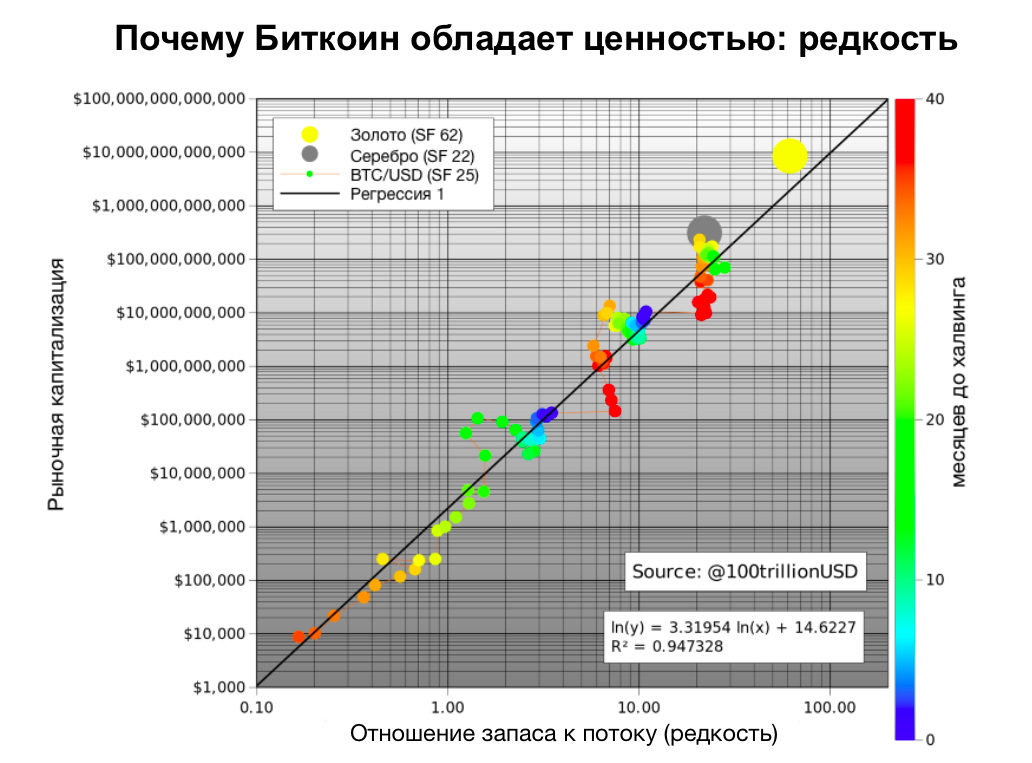

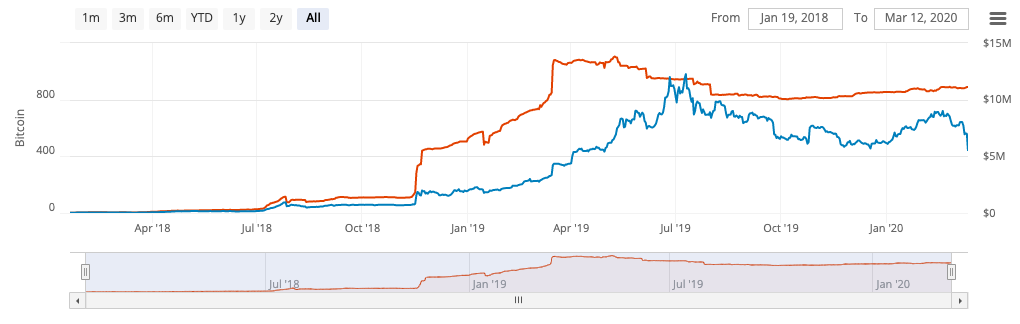

Важно пояснить значение соотношения запаса к потоку, так как это соотношение является показателем редкости любого товара. Запас — количество товара в обращении, а поток — количество товара, производимого в год. Делим запас на поток: чем выше результат, тем сложнее манипулировать ценой данного товара. Это — что-то вроде природной рыночной инфляции в контексте свободных рынков. У золота данный показатель равен 62, у серебра — 22. У Биткоина он удваивается примерно каждые 4 года, но это, опять же, тема для отдельного обсуждения.. скорость и доступность производства не менее важны, чем редкость сама по себе.

Значение показателей S2F золота, серебра и биткоина на момент написания статьи.

Именно в силу высокого соотношения запаса золота к его потоку (а точнее, в силу результатов, вызванных данным соотношением), многие склоняются к долгосрочному его хранению, “замораживая”, тем самым, часть предложения этого товара, что приводит к дальнейшему росту цены. При этом, из-за сложности и дороговизны процесса добычи, увеличить предложение сложно, соответственно, не представляется возможным и значительно снизить цену.

Но помимо редкости (золото веками передавало информацию о ценности остальных товаров и услуг с наименьшим искажением по сравнению с другими формами денег), которая поспособствовала выполнению золотом функции средства сбережения, оно, в той или иной мере, до недавнего (по меркам мировой истории) времени обладало всеми необходимыми свойствами для выполнения функции денег и мирового денежного стандарта.

Оно достаточно делимо, а к тому моменту, как золото перестало справляться с функцией розничной торговли, на помощь подоспело серебро. С представлением чеканки монет золото обрело свойства взаимозаменяемости — монеты, выпущенные одним органом управления, как правило, были довольно идентичны, учитывая технологии тех времён, транспортабельности (опять же, относительно) и прочности, особенно при использовании сплавов. Таким образом золото могло без проблем передаваться практически неограниченное количество раз, не ломаясь при этом. Естественно, находились хитрецы, которые стесывали края монет, собирая при этом золотую пыль и переплавляя во что угодно, позже обменивая на необходимые товары, но это было мелким мошенничеством. Самое интересное происходило на верхушке цепи. Начиная со времен императора Нерона, Римская империя, столкнувшаяся с первыми в истории проблемами на экономическом уровне, не в силах прокормить растущую империю, а в частности свою огромную армию, начала прибегать к первой в истории искусственной девальвации денег. Римские правители негласно разбавляли сплав золотых монет медью, вызывая тем самым порчу монеты. В долгосрочной перспективе это подорвало доверие населения к денежной системе и произвело негативный эффект на экономику.

Фиат #

В начале 20-го века золото все еще продолжало быть стандартом, но люди уже поняли, что транспортабельность золота не позволяет ему масштабироваться до уровней, требуемых экономиками тех времён. В 21-м появляется федеральный резерв США, а чуть позже США предлагает своим гражданам, а в последствии и всем странам такую сделку: все могут принести своё золото в банк и получить взамен бумажку. Ее легко транспортировать, прямо в кармане, она гораздо более делима, в общем, чистой воды апгрейд. Эта “мини-эра” и представляла собой период царствования долговых обязательств. Так называемые IOU’s, те самые бумажки, которые можно было обменять на определенное количество золота, хранящегося в банковских хранилищах, правили миром в течение невероятно короткого по меркам становления мировой экономики отрезка времени. Все согласились. И понесли. Никто и не подозревал, что США сначала постепенно, а затем, в 1971, внезапно отделит доллар от золота, тем самым переведя весь мир с золотого стандарта на так называемый долларовый стандарт. Я не уверен как именно Никсона, который выступил с этим заявлением, не убил хоть кто-то, чье золото хранилось в банках США, а золота там было много и кому оно только не принадлежало. Но суть не в этом. Суть в том, что с заявлением Никсона мировая экономика перестала быть, скажем, твёрдой, или чем-либо подкрепленной и превратилась в фиатную.

Фиат с латыни переводится как “да будет так”. По сути, скелетом фиатной экономики является то, что баланс достигается и определяется не открытым рынком (всеми участниками торговых отношений, то есть, всеми людьми в мире), а управляющими, то есть, по сути, правительственными чиновниками. Просто задумайтесь на секундочку: дюжина бюрократов решает сколько произвести самого востребованного товара в мире — “денег”. Как именно они принимают решения — отдельный разговор, важна сама суть.

“Я не верю, что у нас когда-нибудь будут достойные деньги, прежде чем мы заберем их из рук правительства. Учитывая, что насильно отобрать возможность управления деньгами у правительства мы не можем, все, что нам остается — это каким-то хитрым окольным путем ввести то, что они не смогут остановить”.

— Ф. А. Хайек.

Экономические учения также обсуждать не совсем своевременно, но лично я склоняюсь к тому, что свободный рынок в долгосрочной перспективе гораздо стабильнее и является менее волатильным, чем искусственно манипулируемые экономики, а исчисляемая редкость — неотъемлемая составляющая твердой экономической системы.

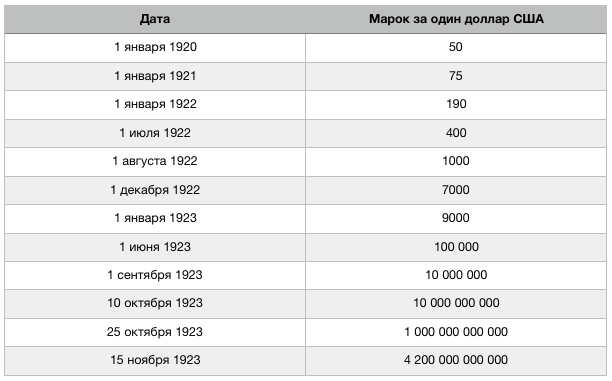

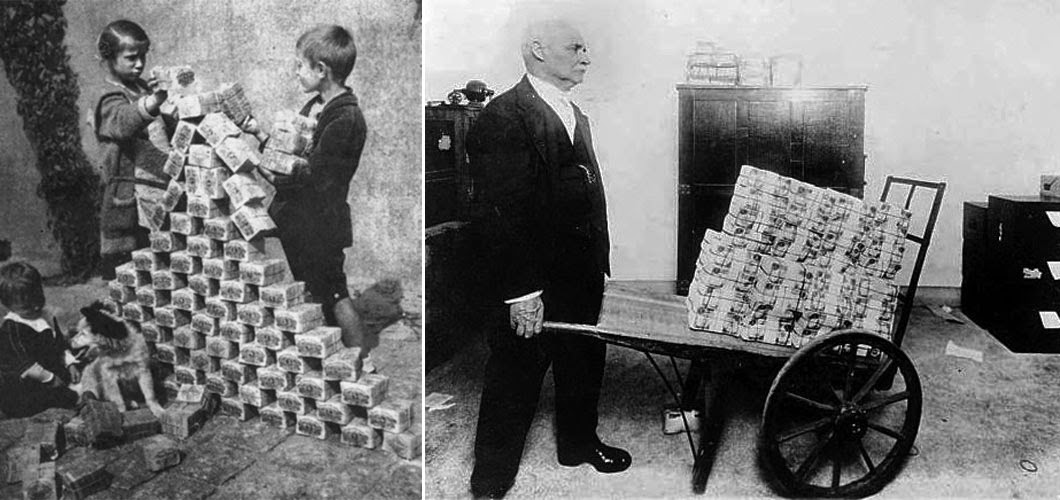

Несколькими камнями в огород фиатных экономических систем являются случаи перехода участников современных, на первый взгляд, экономик обратно в финансовый каменный век и их обращение к бартерной системе. Самым ярким примером в данном случае является Венесуэла. Причиной подобных метаморфоз выступает внезапный коллапс экономики, приводящий к гиперинфляции, когда деньги обесцениваются с такой скоростью, что люди попросту не успевают обменивать их на необходимые продукты. “Рекорд” по скорости и уровню обесценивания поставила Веймарская республика в 1921-23 гг.

Стоимость 1 доллара США в немецких марках

Гораздо ближе современному читателю события, произошедшие в Зимбабве и Венесуэле. Интересную историю рассказал Майк Новогратц. Он посещал Зимбабве в не лучшее для страны время и наблюдал как местный житель привез к продуктовому магазину тачку, наполненную наличкой, оставил ее у входа и направился внутрь. Майка это удивило и он решил дождаться мужчину и задать ему очевидный по его мнению вопрос. Когда зимбабвиец вышел из магазина, Майк к нему обратился: “Вы оставили тачку, полную денег на улице без присмотра, На дворе кризис, разве вы не переживаете, что деньги украдут?” Ответ местного жителя поверг в шок не только Майка, но, думаю и каждого, кто впоследствии слышал эту историю: “Я не переживаю за эти бумажки, я боюсь лишь, что кто-то украдет мою тачку.”

Разница значимости средства сбережения и единицы обмена. #

На первый взгляд единица обмена важнее, ведь золото, например, является лучшим средством сбережения, чем доллар, при этом именно доллар используется в качестве денежного стандарта на данный момент. Тем не менее, если товар изначально не обладает свойствами, позволяющими ему выполнять функцию средства сбережения, то он, рано или поздно, потеряет собственную ценность и, соответственно, возможность корректно измерять ценность других товаров и услуг.

Биткоин #

Несмотря на то, что фиатные валюты выступили в качестве улучшения предшествующего им золота в плане делимости и транспортабельности, они пожертвовали первоочередным свойством — редкостью. Отделившись от золота они предоставили возможность правительствам печатать новые “гос” бумажки буквально из воздуха, что довольно часто приводит к гиперинфляциям и разрушению экономик по всему миру. Все просто: если предложение значительно превышает спрос, ценность товара падает, а деньги являются ничем иным, как разновидностью товара.

Биткоин выводит редкость на новый уровень. Он не только является первым цифровым активом, который невозможно скопировать, то есть привносит в мир цифровую редкость, он ещё и исчисляемо редок. Всего будет произведено чуть меньше 21 млн биткоинов. Золото, например, как и любой другой товар, актив и драгоценный металл, хоть и обладают высоким соотношением запаса к потоку, не в состоянии предоставить точные данные об общем собственном количестве во вселенной. Мы не знаем сколько конкретно золота имеется даже в нашей солнечной системе. Многие, возможно, слышали историю об астероиде Psyche 16, полностью состоящем из мелаллов, в том числе золота, бороздящем просторы между орбитами Марса и Юпитера. NASA запланировала исследовательскую экспедицию к астероиду на 2023 год, а Илон Маск собирается вообще либо отбуксировать его к Земле, либо добывать драгоценные металлы в открытом космосе и впоследствии их “импортировать”. Это, как минимум в краткосрочной перспективе, устроит невероятную турбуленцию на рынке золота.

В случае с “цифровым золотом” мы в любой момент можем точно сказать сколько биткоинов выпущено, сколько всего их будет, с какой скоростью они будут появляться в любой момент времени. Поток биткоина не может быть внезапно увеличен и, следовательно, редкость Биткоина превосходит таковую у золота. Останавливаться в данном контексте на фиате не вижу никакого смысла — его можно в любой момент напечатать в неограниченных количествах.

Если взять остальные свойства денег, Биткоин на шаг впереди золота практически по всем пунктам и в совокупности показывает себя лучше как золота, так и фиата. Он делится на 100 миллионов cатоши (самых мелких единиц в сети Биткоин), он транспортабелен — его можно практически мгновенно передавать по каналам связи, а стоимость за транзакцию, особенно крупных сумм смехотворно мала по сравнению с любыми другими транзакциями: в 2019-м году была зарегестрирована Биткоин-транзакция в $1 млрд, за перевод которой заплатили $70, $50 из которых были “чаевыми”. Он взаимозаменяем — эта тема глубже, чем кажется, но на данном этапе важно то, что внутри сети каждый биткоин равен любому другому биткоину, тут никакого ракетостроения. В плане прочности, тут все “не по старинке”, но если смотреть на ситуацию с точки зрения устойчивости к износу в силу многократной передачи “из рук в руки”, тут Биткоину тоже нет равных.

“В качестве мыслительного эксперимента представьте, что существует базовый металл, столь же редкий, как золото, но со следующими свойствами: скучный серый цвет, плохая проводимость электричества, низкий уровень прочности [..], бесполезный для каких-либо практических или декоративных целей .. но он обладает одним особенным, магическим свойством: его можно передавать по каналам связи”.

— Сатоши Накамото

Прекрасным образом справился с пояснением причин доминации Биткоина над остальными формами денег Паркер Льюис, экономист и глава отдела развития бизнеса Unchained Capital:

Советую ознакомиться с серией статей Паркера Льюиса под названием “Постепенно, затем внезапно”

Ассиметричность #

Надеюсь мы сошлись во мнении, что Биткоин — супериорная, превосходная относительно других, форма денег. Проблема в том, что эта система еще очень молода. 11 лет для денег даже не зачаточный возраст. Не забывайте, что золоту около 5000 лет. Фиатным валютам тоже около ста. Общая покупательная способность Биткоина ~150 млрд долларов, в то время, как объём циркулирующих денег в мире исчисляется десятками триллионов. По определенным подсчетам число активных пользователей в сети Биткоин приближается к 25 миллионам. Это лишь капля в море семимиллиардного населения Земли. В силу всего этого сложно поверить в потенциал Биткоина. Как такая “шмакодявка” собирается покорить финансовый мир? Но если вспомнить все качества, которыми обладает Биткоин и прибавить к этому ассиметричность потенциальных доходов к возможным потерям (признайтесь, мы же все тут ради денег), лично для меня вывод очевиден. Я не буду никому ничего советовать или навязывать, я за то, чтобы каждый самостоятельно принимал взвешенные решения. Как говорится, “Каждый покупает биткоин по той цене, которую заслужил”.

Биткоин — Франкенштейн #

Bitcoin rabbit hole is deep, but it is the only path to your financial sovereignty pic.twitter.com/CQl3GcXFTI

— Tony ⚡️ (@TonyCrusoe) January 8, 2020

Кроличья нора Биткоина глубока, но это — единственный путь к твоему финансовому суверенитету

– Тони

Биткоин основан на невероятном количестве знаний, собранных человечеством, более того, в его основу легло огромное количество теорий и целых наук. Забавы ради я перечислю некоторые из них: криптография, теория игр, монетарная теория и история, экономика, информатика, динамика развития сетей, термодинамика, теория информации, психология, макроэкономика, бухгалтерский учет, распределенные системы… Именно это заставляет меня склоняться к тому, что Сатоши — это “они”. При этом, все в этой сложной системе держится на математике и коде. Ни один индивид не может изменить правила консенсуса и внести изменения самовольно. Никто не может в одиночку манипулировать самым ценным и основным (несмотря на взаимозависимость процессов протокола, именно его я выделяю как основополагающее) свойством Биткоина — исчисляемой редкостью. Это невозможно просто потому, что все остальные участники просто не позволят этого сделать. Именно поэтому Биткоин практически не имеет “верхнего порога” стоимости.

“Что общего у антиквариата, времени и золота? Они дорогостоящие, либо в силу их первоначальной стоимости, либо из-за невероятности их истории, и подделать эту ценность трудно. [..] С реализацией подобной “неподделываемой дороговизны” в цифровом формате возникают определенные проблемы. Если эти проблемы удастся преодолеть, мы сможем создать цифровое золото.”

— Ник Сабо

Сетевые эффекты Биткоина #

В современном обществе, совсем недавно переступившем порог “поколенческой революции”, вполне резонно распространение заблуждения о превосходстве альтернативных криптовалют. Скоро большинство доходов (а, соответственно и финансовых решений) будут приходиться на поколение миллениалов. Это — люди, рожденные в период с начала 80-х по начало двухтысячных, то есть им в районе 16-35 лет. Эта возрастная прослойка населения (в большинстве своем) воспитана интернетом, с легкостью находит общий язык с компьютерами и любопытна в отношении новых технологий. Неудивительно, что некоторые из них уже списывают Биткоин со счетов, принимая его за устаревшую технологию.

Проблема — в том, что когда кто-то говорит, что Биткоин слишком медленный по сравнению с любым альткоином, они не понимают, что на самом деле сравнивают яблоки с апельсинами. Ни один альткоин не обладает неподделываемой редкостью. А без нее скорость транзакций не имеет никакого значения. Если криптовалюта изначально появилась в качестве стартапа, путем проведения ICO (первичное предложение монет), бум которых пришелся на 2017-й год, по аналогии с IPO (первичное публичное предложение), которые проводились еще в конце прошлого века, то она обладает многими свойствами бизнеса (наличие исполнительного директора, определенная иерархия кадров и т.п.). Соответственно, основным минусом данной структуры является (как правило) наличие единой точки уязвимости, что сводит любые заявления о децентрализации и цензуроустойчивости проекта на нет. Устойчивость к цензуре является фундаментом, на котором и построена неподделываемая редкость Биткоина. Децентрализованность замедляет сеть (а точнее скорость расчета на основном ее уровне), но уже сейчас существуют (и могут похвастаться серьезными объемами транзакций) так называемые вторые уровни, построенные поверх протокола Биткоин, которые выводят сеть на совершенно новую ступень в плане скорости и стоимости транзакций. Самыми известными из них являются lightning network (лайтнинг) и liquid (ликвид).

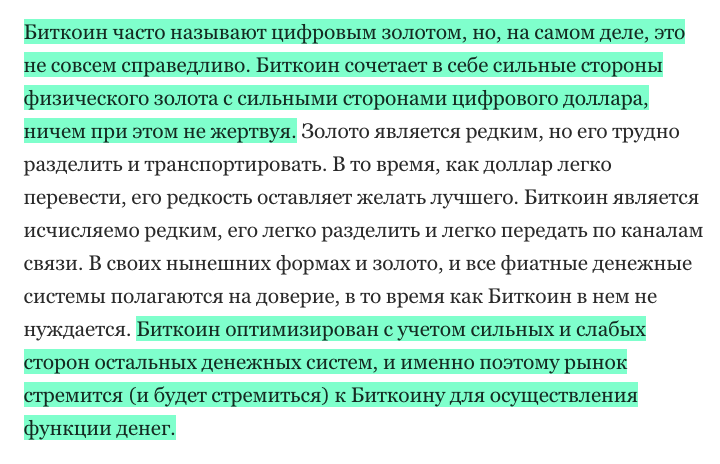

Совокупная емкость лайтнинг-каналов сети Биткоин. (красная линия - BTC, синяя - USD). Источник

- Если “Биткоин 2.0” и появится на свет, ему придется соревноваться с крупнейшей по уровню принятия сетью в сфере криптовалют. Огромное количество мерчантов принимают биткоин и чтобы взять верх в этом сопротивлении, новому проекту необходимо переманить, как минимум, большинство из них на свою сторону.

- Помимо мерчантов, обычные пользователи также уже используют биткоин и без завоевания их доверия вырваться в лидеры не представляется возможным.

- Биткоин уже прослыл эталоном безопасности и бесперебойной работы в криптосообществе. Можно быть практически на 100% уверенным, что несмотря ни на что, приблизительно каждые 10 минут будет создаваться новый Биткоин-блок. За исключением лишь некоторых “кочек” в самом начале работы сети, Биткоин бесперебойно работал и добился невероятного с точки зрения программных показателей аптайма в 99.98%.

- Разработчики обожают Биткоин , так как его децентрализованная природа допускает инновации, не нуждающиеся в разрешении.

- Институциональные инвесторы предпочитают биткоин альткоинам в силу его меньшей волатильности, а их переманить не так уж и просто, ведь у них есть свои клиенты, которых тоже нужно, в свою очередь, убедить.

“Биткоин — сильная валюта: его среда — интернет; он освобождает своих пользователей от необходимости в третьих лицах; он экономит деньги бизнесам; он дефляционный; любой может проверить его код; Биткоин разработчики работают, не покладая рук, чтобы улучшить его; список можно продолжать. Сетевые эффекты Биткоина могут сделать его только сильнее. Конкурентам стоит быть начеку.”

— Трейс Мейер, Семь сетевых эффектов Биткоина

БИТКОИН = ДЕНЬГИ #

После прочтения всех перечисленных выше пунктов, заявление о том, что Биткоин=Деньги уже не звучит так контринтуитивно, как раньше. Биткоин — самые твердые деньги в истории человечества. Что будет дальше покажет только время, а пока я предлагаю уделить какую-то часть собственного времени изучению одного из самых значительных, на мой взгляд, изобретений человечества, стоящих в одном ряду (а возможно и на шаг впереди) с колесом, паровым двигателем, лампочкой, телефоном и, конечно же, интернетом. Надеюсь, проект “21 Идея” будет вам в этом полезен.